随着科技的迅猛发展,数字钱包作为一种新型的支付工具,正在迅速融入我们日常生活的每一个角落。数字钱包不仅为用户提供了快捷的支付体验,还具备存储和管理多种数字资产的功能。然而,数字钱包在给用户带来便利的同时,也引发了一系列新的风险和挑战。因此,如何对数字钱包进行有效的风险控制,成为了金融科技企业和用户必须面对的重要课题。

数字钱包,也被称为电子钱包,是一种通过智能手机或其他电子设备来存储用户支付信息及相关数据的工具。用户可以通过数字钱包进行在线支付、转账、账单支付等操作。数字钱包的基本功能包括:

数字钱包的普及,伴随着众多风险和隐患。主要包括以下几个方面:

面对上述风险,数字钱包的风控措施显得尤为重要。有效的风控措施通常包括以下几方面:

为了确保账户安全,数字钱包通常需要严格的用户身份验证机制。常见的身份验证方法包括:

数字钱包的交易监控系统是风险控制的重要环节。主要做法包括:

在发生风险事件时,数字钱包需要具备高效的应急响应机制,确保能够迅速解决问题,减少损失。这个机制包括:

数字钱包的安全性保障主要依靠技术手段和管理措施的结合。首先,从技术上讲,很多数字钱包的后台技术都应用了安全加密算法,确保用户的数据传输是安全的。这包括SSL加密、数据加密存储等技术。其次,用户也应采取积极措施保护自己的账户安全,例如开启两步验证、定期更改密码等,减少被攻击的风险。此外,数字钱包服务提供商应定期进行安全性评估和渗透测试,以识别可能存在的安全漏洞,并尽快加以修复。从管理措施来看,数字钱包的运营机构还需要建立一套完整的风控体系,包括用户身份验证、交易监控、资金的安全存储等。这些措施共同构成了数字钱包的安全保障体系。

用户在使用数字钱包时需要保持一定的安全意识,以下是一些关键的安全事项:

此外,用户还应保持对最新安全动态的关注,及时更新应用程序和安全补丁,以确保使用的数字钱包始终处于最佳保护状态。

数字钱包的兴起对传统银行业务产生了深远的影响。首先,用户的支付习惯正在发生转变,越来越多的人开始青睐使用数字钱包进行日常消费,这导致传统银行面临竞争压力。此外,数字钱包由于其便捷性,正在逐渐取代部分传统银行的支付功能,银行业务的部分领域逐渐被数字支付所侵蚀。同时,数字钱包也促使传统银行机构加快数字化转型的步伐,很多银行开始推出自己的数字钱包或金融服务平台,以吸引年轻用户群体。再者,数字钱包的普及也推动了小型商户和创业者的成长,使得他们能够以更低的成本接受支付。总的来说,数字钱包的出现为传统银行业带来了挑战与机遇,促使其进行创新与变革。

各国对数字钱包的监管政策差异很大,主要体现在监管框架、法规要求和实施力度等方面。在美国,数字钱包的监管相对宽松,主要依靠反洗钱法和消费者保护法进行监控。在欧盟,监管则更为严格,强调数据保护和隐私权,依据WGPD(通用数据保护法)对数字钱包进行审查。而在中国,数字钱包的监管则是由人民银行等监管部门进行重点监管,尤其是在反洗钱和消费者权益保护方面,要求数字钱包企业必须符合相关要求。除了法律法规的不同,各国的市场成熟度、用户需求和技术环境也对数字钱包的监管形成影响,导致不同国家在数字钱包的合规性和风险控制上采取不同的策略。

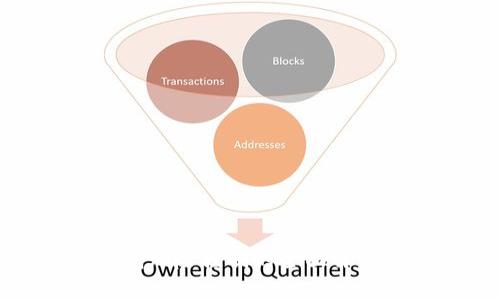

未来数字钱包的发展趋势将呈现出以下几个方向。首先,技术创新将驱动数字钱包向更高安全性和便利性发展,例如利用区块链技术提升交易的透明度和可追溯性。同时,人工智能和大数据分析的应用,将使得数字钱包的风险控制更加精准。其次,数字钱包将在多元化服务上不断拓展,除了基础的支付功能,还将向理财、信贷等金融服务延伸。此外,企业间的合作将愈加紧密,例如数字钱包将与电商平台、社交媒体等进行深度融合,推动生态系统的形成。再者,随着金融科技的不断发展,全球范围内也将出现更多的合规性挑战,数字钱包需要不断适应新的监管框架。总体来说,数字钱包的发展将朝着安全性、便利性和多元化的方向进行演变。

在数字货币与数字经济的快速发展背景下,数字钱包的使用越来越普遍,然而伴随其而来的风险与挑战也不容忽视。通过有效的风控措施以及用户自身的安全意识提升,数字钱包必将在未来发展中实现更高的安全标准和用户体验。企业和用户应共同努力,以促进数字钱包的健康发展。

leave a reply